“增值税”顾名思义,即是对物品在流转的各环节的增值额进行纳税。

进项就是进货(对普通消费者而言就是买东西),进货时产生的税费是进项税费;销项是把货卖出去,卖货时产生的税费是销项税费

纳税一般纳三种税,一种是企业所得税,一种是个人所得税,最后一种就是增值税。

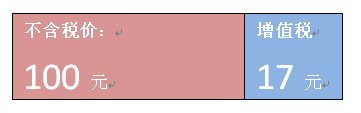

假设你和你上家都是增值税纳税人,你们的税率都是17%

你进货花了117元

实际是这样的

你卖货的时候从下家手里收了234元

实际是这样的

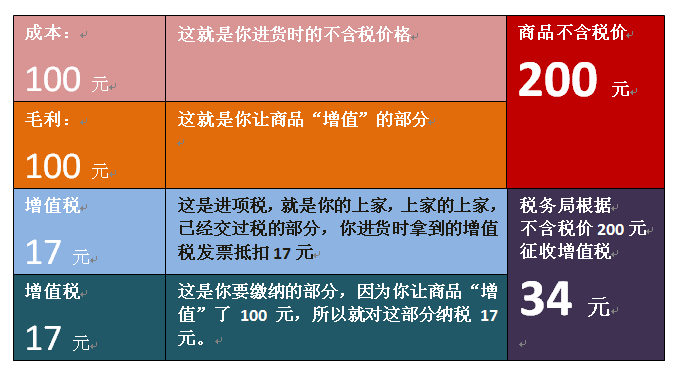

再具体一点是这样

为什么叫“增值税”,请根据颜色对应看

实例1

举例来说:你购入一批材料,不含税价100(即你的材料成本),进项税17(为价外税,不构成你的材料成本),经过你投入人工、制费等,材料加工厂了产品,对外的不含税销售额提升为200(即你的主营业务收入),此时,针对此批材料加工成的产品,实际的增值额=200-100=100元。你在销售开票时,价税合计234(价款200,销项税34)。针对此项销售你需要缴纳的增税=销项税34(200*0.17)-进项税17(100*0.17)=17(实际上就是针对材料在你处加工产生的增值额100进行了纳税,即100*0.17=17)。

实例2

实例3

人物:张三(收废品个体),李四(回收公司老板) 张三是一个收破烂的,他每天走出晚归的去收瓶子,积攒到了一定程度之后,他把他最近攒的瓶子卖给了开回收公司的李四,共卖了2000块钱。 李四把回收来的瓶子重新加工卖了出去,共卖了5000元,李四需要把卖的钱用来交税,可李四到交税的时候发现税务局是按5000元的盈利来进行纳税的,但实际上李四只有3000元的盈利,还有2000元是成本呢,所以李四看情况不对,于是也要求收废品的张三给自己开发票,不然岂不是自己亏了。张三虽然听到开发票比较懵,但是还是照做了,张三开完发票之后发现自己也交了17%的税,(备注:适用17%税率 销售货物或者提供加工、修理修配劳务以及进口货物。提供有形动产租赁服务。实际情况中,自产自销农产品是免税的,这里只是给大家打比方)这多交的17%的税自然是要归在买瓶子里了,所以张三也就需要多给李四要340. 于是这批瓶子到李四手里的实际价格就是2340,拿着张三的发票,李四缴税时就应该这样写了:

2340(进货价)+5000*1.17=8190元 其中1190元就是增值税。

如果李四没有拿到张三的增值税专用票那李四在纳税时就需要交1190元的税;而李四拿到了张三的增值税专用票,国家就知道张三已经交了340的税了,所以只需要李四交纳1190-340=850元,这就是增值税抵扣链的作用。